El banco estadounidense First Citizens dijo este lunes que ha acordado comprar todos los préstamos y depósitos del Silicon Valley Bank, cuya quiebra este mes desató temores mundiales sobre el sector.

SVB, un prestamista clave para la industria tecnológica desde la década de 1980, se convirtió en el mayor banco de EEUU en quebrar desde 2008 cuando los reguladores lo incautaron tras una repentina corrida de depósitos.

Los reguladores crearon Silicon Valley Bridge Bank a partir de SVB tras la quiebra, y esa entidad será absorbida por First Citizens a partir del lunes.

First Citizens dijo que había acordado comprar “sustancialmente todos los préstamos y algunos otros activos, y asumir todos los depósitos de clientes y algunos otros pasivos de Silicon Valley Bridge Bank.”

“La transacción está estructurada como una compra de todo el banco con cobertura de pérdidas compartidas”, dijo en un comunicado.

El texto señala también que las 17 antiguas sucursales de SVB abrirán el lunes como “Silicon Valley Bank, una división de First Citizens Bank”.

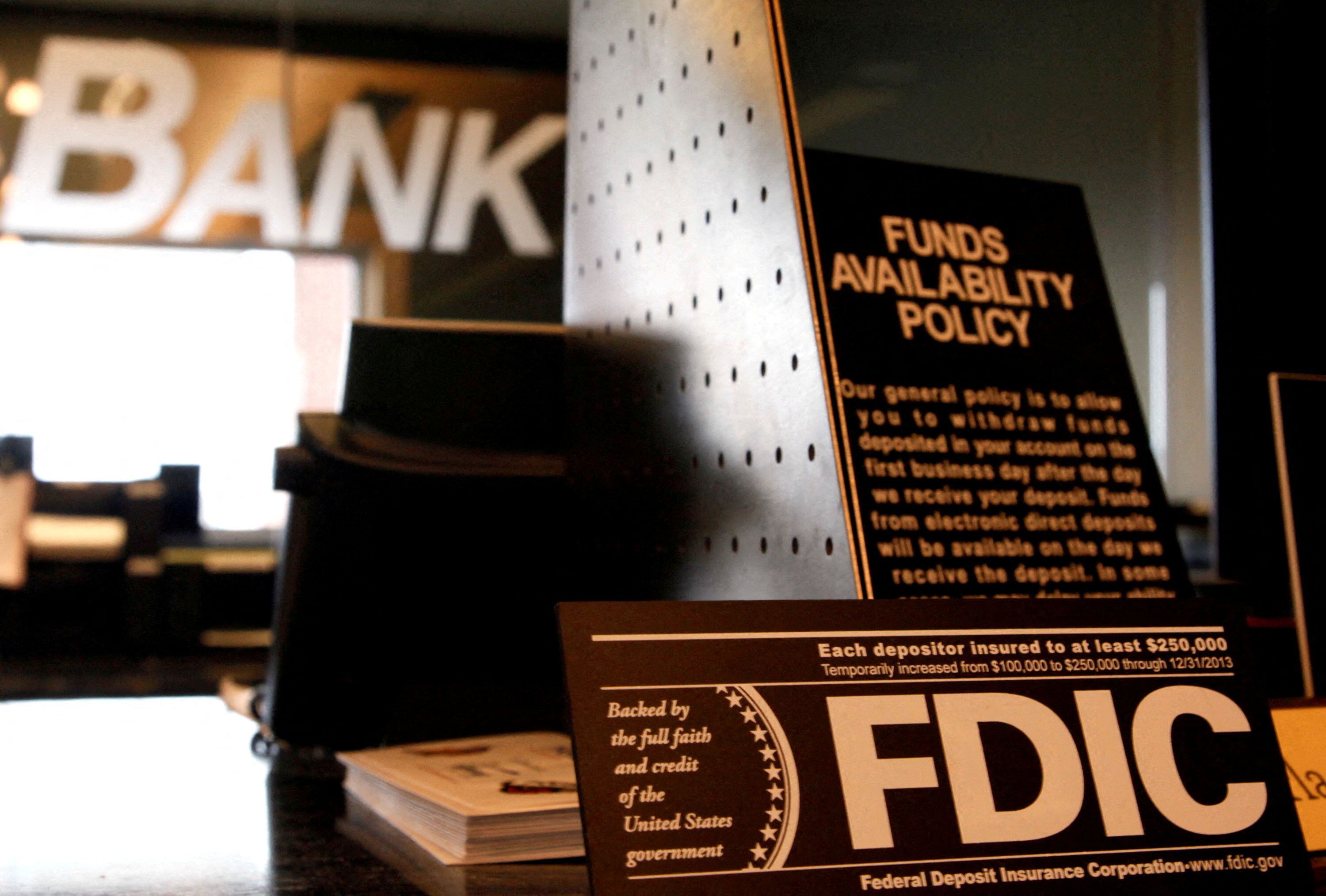

La Corporación Federal de Seguros de Depósitos de EEUU (FDIC) dijo el domingo que la transacción cubre 119.000 millones de dólares en depósitos y 72.000 millones en activos.

Los depositantes de SVB “se convertirán automáticamente en depositantes de First Citizens Bank”, añadió la FDIC, que continuará asegurando los depósitos.

Junto con la FDIC, el Tesoro de Estados Unidos y la Reserva Federal habían establecido planes para garantizar que los clientes del SVB pudieran acceder a sus depósitos, mientras que la Fed introdujo una nueva herramienta de préstamo para los bancos en un esfuerzo por evitar que se repitiera la rápida desaparición del SVB.

La quiebra del SVB desencadenó una crisis de confianza entre los clientes de bancos estadounidenses de tamaño similar, y muchos retiraron su dinero y lo depositaron en entidades mayores, consideradas demasiado grandes para que el gobierno no las rescatara en caso de crisis.

Las turbulencias también se extendieron a Europa, donde el banco suizo Credit Suisse, en dificultades, fue absorbido por UBS.

Más recientemente, las acciones del Deutsche Bank, con problemas desde hace tiempo, cayeron con fuerza el viernes por el aumento de los costes de cobertura de impagos de la entidad, lo que reavivó los temores a una ampliación de la crisis del sector bancario.

A pesar de los temores de contagio mundial, los bancos centrales han seguido endureciendo su política monetaria para luchar contra la inflación, aunque los problemas del sector bancario han estado relacionados con sus subidas de tipos.

(Con información de AFP)

Seguir leyendo:

Hacer Comentario