Termina un primer semestre con un claro deterioro de la economía personal y de las empresas, reflejo del curso desequilibrado de las finanzas públicas, monetarias y cambiarias del BCRA y consolidación del déficit comercial, por la sequía y la ausencia de políticas que incentiven las exportaciones de manufacturas industriales, minerales y gas y petróleo.

Y la segunda mitad no se proyecta mejor, porque a ese cuadro se agregará la pirotecnia de la política que ya se vio en las últimas semanas, sin advertir que, en el plano económico, inquieta de manera creciente la aceleración de la inflación y su efecto sobre el aumento de la pobreza y la recesión que la alimenta.

Carlos Pérez, economista, Director Coordinador de la Fundación Capital; ex Gerente General y director del Banco Central de la República Argentina, y creador del primer Departamento Económico de un Banco Comercial, en la Argentina (1987-1997), además de profesor de Dinero y Bancos en Universidades e Institutos, dijo en diálogo con Infobae: “En este año ha subido la posibilidad de un escenario más disruptivo, más crítico y con números de inflación más elevados, que los proyectados originalmente”.

— El último relevamiento de expectativas de mercado del BCRA arrojó un nueva aceleración de la tasa de inflación de 110% que esperaba el mes anterior a 126% ahora, para el cierre de 2023 y 146% para los próximos 12 meses ¿Ese ritmo de ajuste alcista del pronóstico de precios es probable que se repita en los próximos sondeos, y se extienda a un valor más cercano a 200 por ciento?

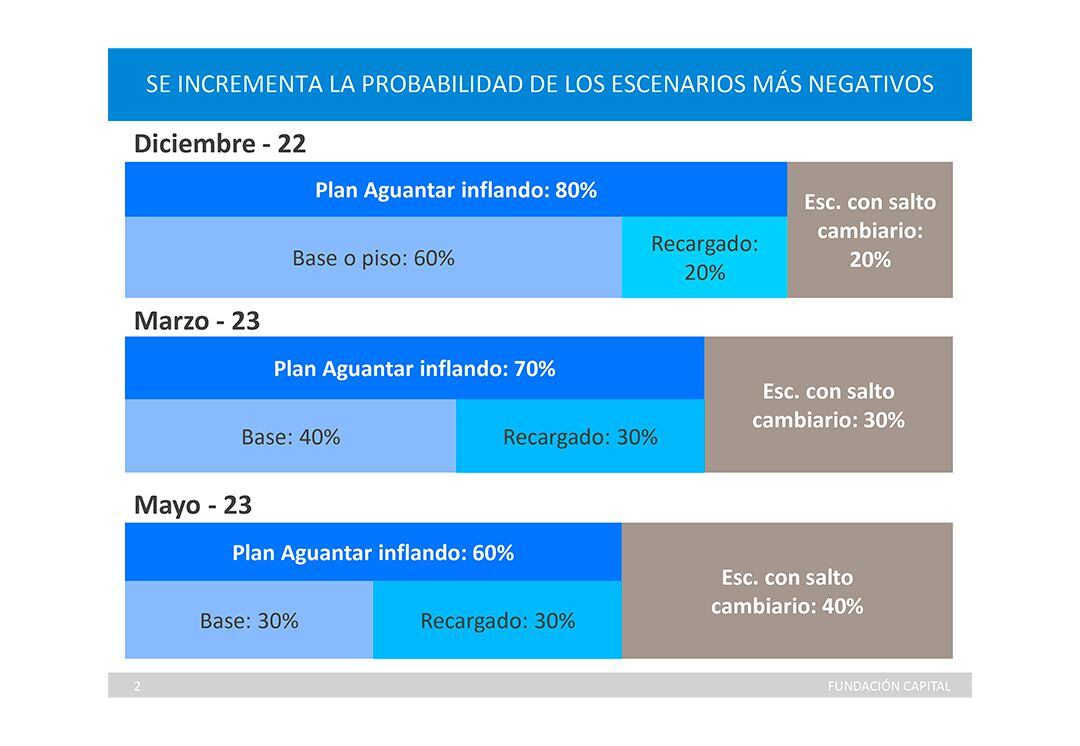

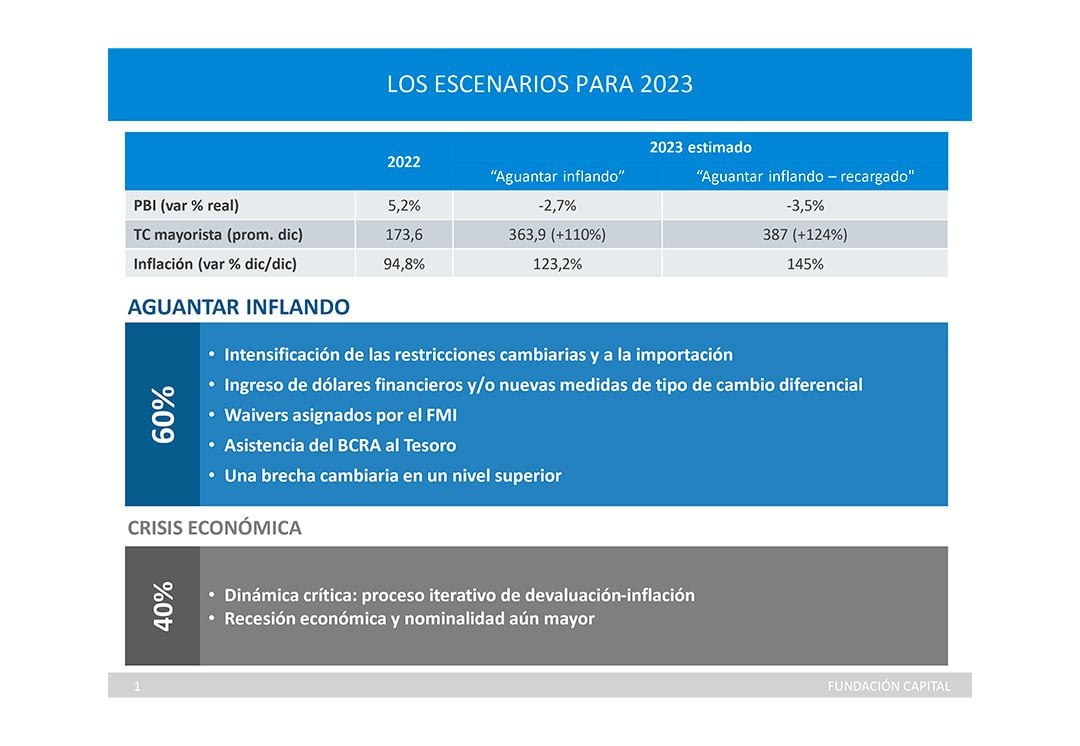

— En Fundación Capital, tenemos 2 escenarios económicos cuantificables (Aguantar inflando y Aguantar recargado), con tasas de inflación proyectadas para 2023 del 123% y 145%, respectivamente. El problema es que la probabilidad de ocurrencia de los escenarios “Aguantar” hoy está en 60%, cuando a fin de año era del 80%. En este año ha subido la posibilidad de un escenario más disruptivo, más crítico y con números de inflación más elevados, que los proyectados originalmente. De ahí que lo urgente es revertir la presente alta, creciente y descontrolada inflación.

— ¿Cómo cree que incidirán en la variación del IPC de mayo los aumentos a tasas de dos dígitos altos de diversos servicios públicos?

— Vemos muy difícil que las variaciones de inflación perforen el 7% mensual. Ya no se pueden usar “anclas”, como ser la tarifaria y la cambiaria, con el agregado que esos dos frentes (los servicios públicos y el dólar) acumulan atrasos importantes, también alertados por el Fondo Monetario Internacional (FMI), en sus informes de revisión del Acuerdo de marzo 2022. Hoy, nuestra muy alta inflación no solamente es explicada desde una muy expansiva política monetaria y fiscal, también existe un componente inercial, habida cuenta de los más de 15 años con registros inflacionarios que pasaron del 20 al 40% anual, tocando el 50% en 2021 y casi 100% en 2022.

— ¿La aceleración de la inflación, además de la sequía, explica el ingreso a una nueva faz recesiva de la actividad agregada?

— La sequía explica bastante de la recesión económica proyectada para 2023 (basta con repasar que desde la Fundación Capital esperamos una baja real interanual de más del 6% en el segundo trimestre de 2023), la escasez de dólares y su uso sumamente restrictivo también afectará la demanda agregada durante el presente año.

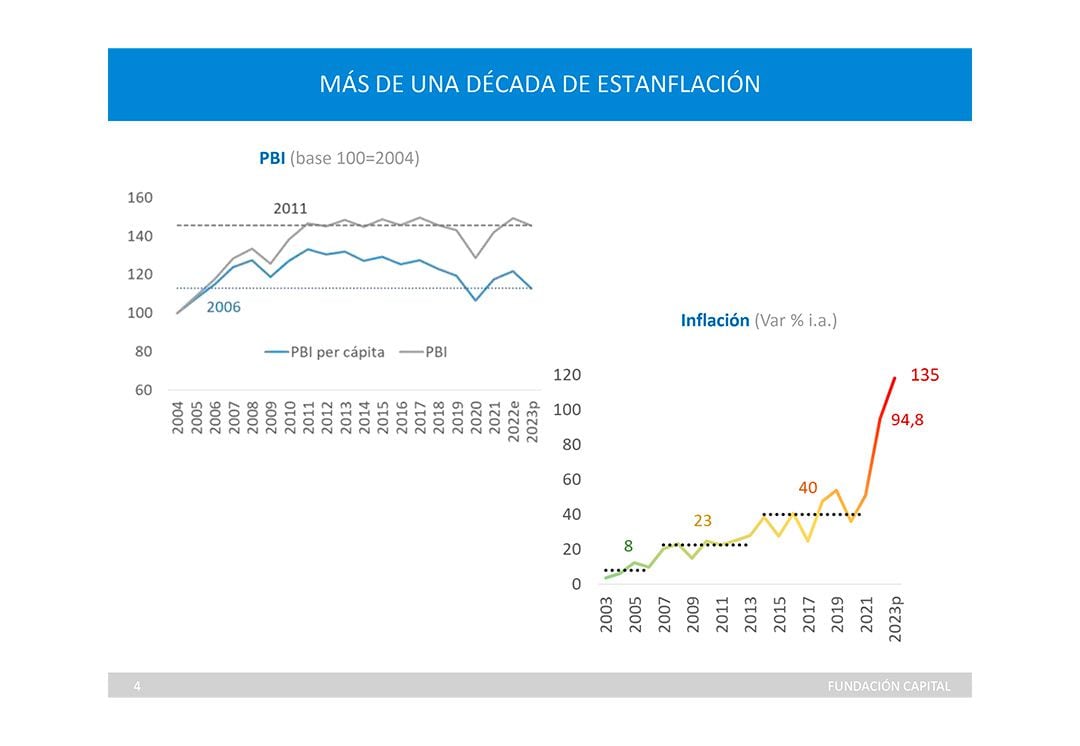

La caída real del PBI (entre 2,7 y 3,5% en 2023), la explica además la alta inflación, con el agravante que la misma es creciente. Por ende, el proceso de estanflación ya lleva más de 10 años, por un lado, el PBI 2023 es igual al de 2011 y el PBI per cápita de este año es como el de 2006.

“Vemos muy difícil que las variaciones de inflación perforen el 7% mensual”

— En abril se observó una singular brecha de, al menos, 6 puntos porcentuales entre la caída real de la recaudación tributaria y las estimaciones privadas de estancamiento del PBI en comparación con un año antes ¿Puede atribuirse ese fenómeno a una inquietante expansión de la economía informal?

— Cuando observamos la recaudación impositiva del primer cuarto de este año, en términos de variación real interanual, la caída viene explicada por el comercio exterior (más del 50% de baja por derechos de exportación y más del 20% de merma por derechos de importación), en tanto que el IVA, Débitos y Créditos, Ganancias y Seguridad social se mantienen en moneda constante.

— ¿Qué cabe esperar en esos frentes para los próximos meses?

— El frente fiscal se proyecta muy complicado durante 2023. Se parte de un déficit fiscal primario de 2,4% (cierre 2022) del PBI, y la recesión de este año focalizada en nuestro comercio exterior mostrará una caída de más del 1% del PBI del lado de los ingresos tributarios, siendo muy difícil trasladar ese descenso al gasto público por el efecto expansivo (en porcentaje del PBI) de Jubilaciones y Pensiones. La Argentina tiene un déficit fiscal primario estructural de 4 puntos porcentuales del PBI, pesada herencia para el nuevo gobierno.

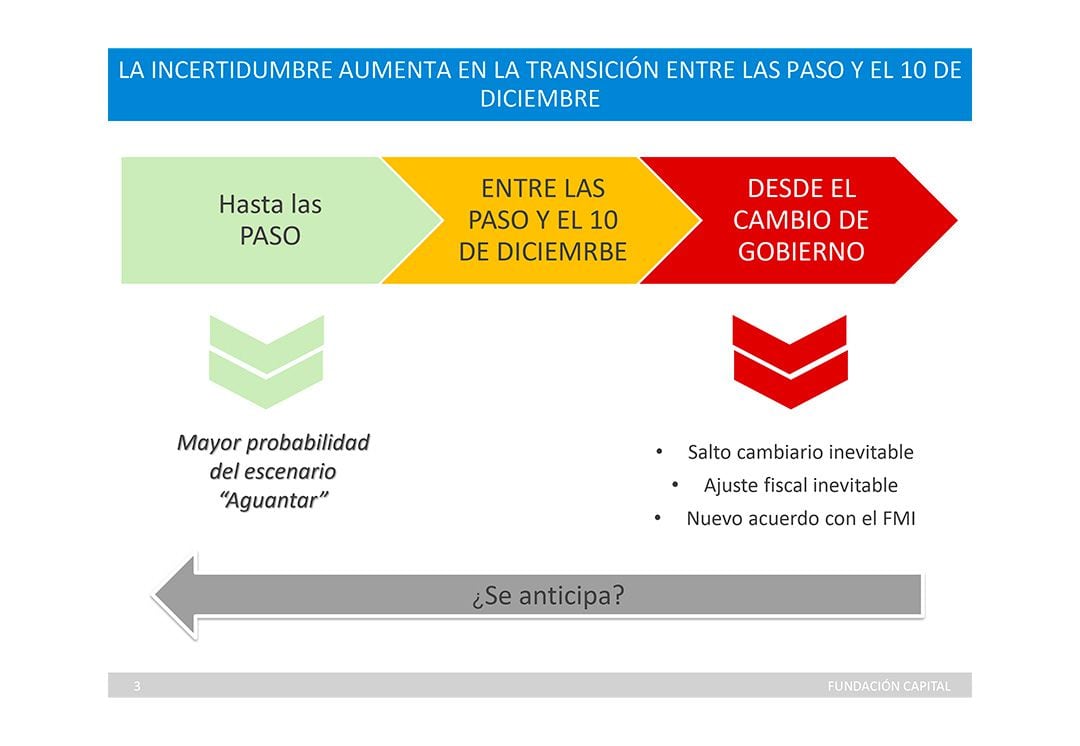

— A 7 meses del cambio de gobierno con alta probabilidad de diferente signo político algunos economistas comienzan a ensayar cuáles serán las primeras medidas para encarar un plan de estabilización y reactivación, y coinciden en la necesidad de unificar los tipos de cambios. Sin embargo, no está claro cuál será el efecto sobre los precios y la actividad en lo inmediato ¿Qué piensa?

“Es inevitable una devaluación discreta del tipo de cambio oficial, lo que producirá inicialmente un salto inflacionario con retracción de la actividad”

— Sin duda que la decisión de ir desde el presente MOC (Mercado Oficial de Cambios) hacia el MULC (un verdadero Mercado Único y Libre de Cambios) debe ser inmediata, aunque lo más probable es que su implementación sea gradual. Hacia adelante es inevitable una devaluación discreta del tipo de cambio oficial, lo que producirá inicialmente un salto inflacionario con retracción de la actividad económica. La estabilización y crecimiento de la economía argentina requerirá de un nuevo Acuerdo con el FMI, del logro de solvencia fiscal intertemporal, de un plan económico integral con un equipo económico homogéneo, de soporte político (leyes con mayorías especiales) y de algo de dólares.

— ¿Una eventual unificación cambiaria debiera incluir la eliminación de las retenciones sobre las exportaciones, o aumentarlas?

— El norte debe ser unificación cambiaria y eliminación de retenciones a las exportaciones. Ahora bien, de manera inmediata, ¿estarán los dólares necesarios en el Banco Central (BCRA) para unificar el mercado de cambios? Además, ¿con el presente déficit fiscal primario fiscal estructural del orden del 4% del PBI, se puede empezar el nuevo gobierno con una baja general de las retenciones? Entonces, resultará sumamente importante el sentido que tenga, tanto la política cambiaria, como la política impositiva. En la medida que el cepo cambiario se vaya desarmando de la mano de la disminución del presente elevado número de tipos de cambios vigentes y adicionalmente se reduzcan gradualmente los porcentajes de las retenciones relevantes (ej.: soja), junto con la eliminación de algunas retenciones importantes para las actividades productivas regionales que no hagan daño a la recaudación general de tributos, la señalización de la política económica será la correcta.

“Resultará sumamente importante el sentido que tenga, tanto la política cambiaria, como la política impositiva”

— ¿La Argentina necesita un nuevo régimen monetario, del estilo de la convertibilidad o dolarización, para podrá erradicar la inflación de dos dígitos al año?

— Está claro, que, si repasamos los últimos 50 años, la estabilidad inflacionaria en Argentina sólo se alcanzó bajo la década de la Convertibilidad. Que se entienda bien lo que hay que rescatar de aquella experiencia y lo que hay que descartar. Para rescatar, no emitir moneda ni para el sector público, ni para el sistema financiero. Y tratar (principalmente cuando la moneda doméstica no genera confianza) de tener dólares (con degs, euros, oro y otras monedas duras) que respalden los pasivos monetarios. Para descartar de aquella experiencia de los 90, por una parte, el tipo de cambio fijo y por otra parte la emisión de deuda pública, vía mercado de capitales. Ambas, demostraron ser “pan para hoy y hambre para mañana”.

— Pareciera haber consensos entre los economistas del sector privado y gran parte de la oposición en impulsar una reforma de la Carta Orgánica del Banco Central para limitar la emisión monetaria y evitar el abuso de los instrumentos de regulación de la liquidez, como las Leliq y Pases ¿Cómo debería ser ese proceso y cuánto tiempo llevaría ver sus efectos?

— Respecto de la Carta Orgánica del BCRA, hay algunas cuestiones que solo requieren de ejecutar lo que dice la Ley actual. Por ejemplo, los mandatos con acuerdo del Senado, para que no haya mayoría de directores en comisión, que en la práctica están en su sillón dependiendo de las ganas del Poder Ejecutivo Nacional. El respeto por la autonomía del BCRA permitirá a un directorio profesional y estable trabajar con un programa monetario (hoy con más del 100% anual de inflación, no existe); que priorice la estabilidad inflacionaria entre los múltiples objetivos que tiene el ente rector monetario. Respecto de las Leliq y Pases pasivos (pasivos monetarios remunerados), que hoy superan los $13 billones, hace rato que dejaron de ser instrumentos de regulación monetaria, ya que son pasivos que no tienen respaldo en el activo del BCRA que sean reservas internacionales. Hoy las Leliq y Pases son deuda monetaria, deuda casi fiscal, puesto que los depósitos de los ahorristas terminan con el Banco Central financiando al Tesoro Nacional. Luego, la salida virtuosa para esta peligrosa bola de nieve es la política monetaria y fiscal sumamente antiinflacionaria; que posibilite una sustantiva reducción de la nominalidad de la economía, con un importante aumento de la demanda de dinero doméstico, que permita liberar Leliq para poder reactivar el crédito al sector privado.

“La salida virtuosa para esta peligrosa bola de nieve es la política monetaria y fiscal sumamente antiinflacionaria”

— Frente a la expectativa de llegar a diciembre con un severo atraso tarifario, y también del poder de compra de los ingresos de la población en general ¿Qué política recomendaría para recuperar esas dos variables?

— La herencia económica que recibirá el próximo gobierno será no grata, mucha basura bajo la alfombra, crisis sintomática, terreno muy minado y con alguna explosión. Es cierto que hay atraso tarifario global y también es cierto que los salarios han perdido poder de compra. Y el principal problema, como en la década de los 80, es la inflación, alta, creciente y descontrolada. Por lo que resulta prioritario la búsqueda de la estabilidad inflacionaria, como principal remedio (de efecto gradual, pero perdurable) para mejorar genuinamente las condiciones de vida de nuestra población.

— ¿Habría que también restringir el financiamiento discrecional a las provincias y a las empresas públicas?

— Seguro que tendrían que prohibir el financiamiento arbitrario, tanto de las provincias, como de las empresas públicas. Luego, es evidente que, en la medida de lo posible, es preferible una regla objetiva de financiamiento. Y que, por excepción y de manera restringida habría que hacer uso del financiamiento discrecional.

— En la transición, ¿Pueden volver las cuasi monedas, como ocurrió en respuesta a la crisis de la convertibilidad a comienzos de 2002?

— Esta situación económica es parecida a los 80, no a los 90. Hoy no hace falta reestructurar la deuda pública en pesos, tampoco se necesitan cuasi monedas. Por supuesto que no es gratuito, ya que se está haciendo uso y abuso de la emisión monetaria.

“Hoy no hace falta reestructurar la deuda pública en pesos, tampoco se necesitan cuasi monedas”

— ¿Qué prevé hoy la Fundación Capital para el cierre de 2023 en inflación, actividad y balanza comercial?

— La proyección de Fundación Capital lamentablemente refuerza por un lado el proceso de estanflación (inflación en el 134% y recesión superior al 3%) y por otro lado la escasez de dólares con un balance cambiario (bienes y servicios) apenas superior a USD 3.000 millones.

Nuestro monitoreo de riesgos, antes del 10 de diciembre 2023, arroja:

a) Hiperinflación: bajo;

b) Default en $: no;

c) Default en USD: no;

d) Pesificación: bajo;

e) Depósitos en $: no;

f) Monetario: alto;

g) Cambiario: alto.

— ¿Una reflexión final?

— Para lo que resta del 2023 (hasta el 9 de diciembre) el Gobierno quiere evitar: una reestructuración de la deuda púbica en pesos; una devaluación, y la profundización de la estanflación argentina.

Quiere y puede evitar un default de la deuda pública en moneda doméstica, aunque con elevado costo, ya que la expansión monetaria para evitar la reestructuración será cuantiosa.

“El Gobierno quiere y puede evitar un default de la deuda pública en moneda doméstica, aunque con elevado costo”

Quiere, aunque no podrá, evitar una mayor recesión económica y una más alta inflación.

Quiere, pero no sabemos si podrá evitar un salto discreto del tipo de cambio oficial. Las reservas internacionales netas tienden a cero, hubo atraso cambiario acumulado durante 2021 y 2022, y la brecha cambiaria es superior al 100%. La búsqueda de dólares, vía la reactivación del Dólar Soja 3 (o el lanzamiento del Dólar Soja 4) y/o a través de una nueva negociación con el FMI, demuestran claramente que no es seguro que en el frente cambiario el “querer” y el “poder” del gobierno puedan ir de la mano.

En lo que se refiere a 2024, más precisamente post 10 de diciembre 2023, la herencia que recibirá el nuevo gobierno será muy “pesada”, con fuertes distorsiones de precios relativos, más de una década de estanflación y un muy elevado déficit fiscal, aún con una muy elevada presión impositiva.

También es cierto que el contexto internacional será más favorable para la Argentina (política monetaria más blanda en los EEUU y mejora de los flujos de capitales hacia países emergentes), la energía empezará a generar dólares y el agro mucho más, también; ventajas con las que contará el país.

No obstante, seguro el nuevo gobierno deberá tener un tipo de cambio oficial mucho más alto, en términos reales y aplicar un severo ajuste fiscal, que inicialmente producirán más estanflación, con el desafío de alcanzar la estabilización de la economía con crecimiento, a partir de la segunda mitad del próximo año.

Fotos: Maximiliano Luna

Seguir leyendo:

Horacio Rosatti: “Tiene que llamarnos la atención la expansión incontrolada de la emisión monetaria”

Hacer Comentario