Las cotizaciones del dólar en todas sus variantes -menos el oficial, fijado por el Banco Central en $350 hasta fin de octubre- volvieron a reflejar hoy todas las tensiones acumuladas en la economía y la fuerte incertidumbre con la que el mercado enfrenta la recta final hacia la primera vuelta electoral.

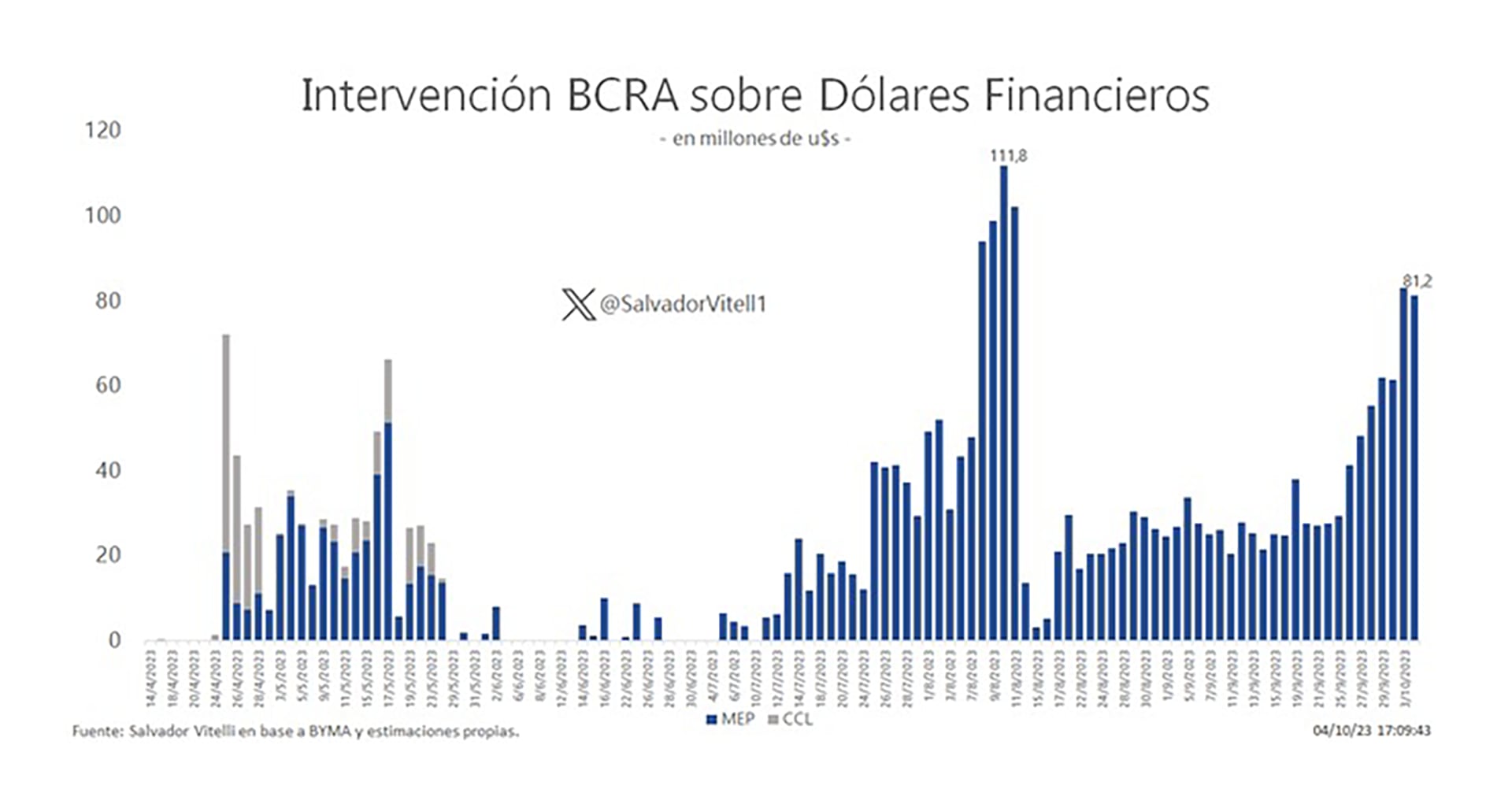

Con los precios de cierre de hoy sobrepasando todas las barreras “psicológicas” que el Gobierno buscaba defender hasta la semana pasada, tanto en el billete libre que llegó a superar los $850 y cerró en $843, como el contado con liquidación que desbordó los $900 y el dólar Bolsa, ampliamente por encima de los $700 con un precio al final de la rueda de $747. Todo eso con una fuerte intervención oficial que analistas del mercado calcularon en más de $80 millones diarios entre ayer y hoy, con un acumulado cercano a los USD 350 millones en las últimas 5 ruedas. La cifra repercute en las reservas del Banco Central, tras cortarse, además, la racha positiva de la entidad en el mercado cambiario oficial, en el que ya acumula dos jornadas negativas. Sólo en por las operaciones de hoy debió desprenderse de otros USD 80 millones.

Detrás de esa presión máxima, que llevó las cotizaciones reales a niveles equivalentes a los que se registraron en julio del año pasado tras la salida del ex ministro de Economía, Martín Guzmán, es decir, valores de “pánico” denominado técnicamente “overshooting”, se despliega la profunda inquietud que despierta no sólo el proceso electoral sino también las condiciones de la transición “gane quien gane”.

Esa desconfianza que termina por plasmarse en el dólar tiene una clara manifestación en la deuda, tanto en dólares como en pesos. En este último caso, las señales son contundentes: crecen los niveles diarios de rescate por parte de los fondos comunes de inversión en busca de cobertura en dólares, lo que obliga al BCRA a intervenir también en el mercado de bonos en moneda nacional, emitiendo pesos y agregando combustible a la suba. En el mercado detectaron ya una emisión monetaria de $180.000 para operar en este segmento.

“La brecha cambiaria entre el CCL y el tipo de cambio oficial también alcanzó máximos recientes, superando el 140%, denotando un nivel de nerviosismo financiero comparable a octubre de 2020 y julio-agosto de 2022″, destacaron los analistas de Delphos Investments, que atribuyeron parte de esa suba a la huída de activos en pesos. Ocurre que las perspectivas que vislumbran en este frente los inversores son poco alentadoras, ya que el mercado se ve afectado aun con la presencia del Banco Central, algo que se espera cambiará tras el cambio de gobierno.

“La posible desaparición del BCRA como comprador de última instancia de la deuda en pesos a partir de diciembre junto con las altas necesidades financieras del gobierno a fin de año configura un escenario muy desafiante para la deuda local. Asimismo, el mercado parece asignar chances reales a cambios contractuales para aliviar el peso de la deuda local en el próximo gobierno. En conjunto todos estos factores mantendrían presionada la deuda en pesos a mediano plazo”, apuntaron en la consultora.

Con esa tensión de fondo, el mercado de futuros es una señal más que clara de las expectativas respecto del dólar oficial, donde el precio a diciembre ya supera los $700, es decir, que duplica el valor del tipo de cambio oficial actual. “De cara a fin de año,se espera más del 100% de devaluación, muy superior a lo esperado hace 14 ruedas”, indicó Pablo Repetto de Aurum.

El consenso del mercado es ahora que no existe un elemento lo suficientemente potente que permita vislumbrar un apaciguamiento de la brecha cambiaria sino todo lo contrario. “Con un clima externo más cauteloso de fondo, que se combina con un contexto de creciente incertidumbre local, es que los activos domésticos no tienen más remedio que extender sin pausa la debilidad ya que los inversores prefieren en esta etapa inclinarse hacia posturas defensivas a la espera del eventual panorama más claro a partir de las elecciones”, dijo el economista Gustavo Ber.

Hacer Comentario