DyN 162

Un período crítico de la historia económica argentina suele pasarse por alto: el que va desde la asunción de Carlos Menem en julio de 1989 al lanzamiento de la caja de conversión (o Convertibilidad) en abril de 1991.

El segundo período es especialmente relevante porque es una referencia natural para pensar los próximos 12 meses.

La hiperinflación de 1989 fue el proceso de disolución final de una economía monetaria nacional que ya había sido puesta al límite por el régimen de alta inflación de tres lustros que sucedió al Rodrigazo de 1975. Durante este período, los contratos y el horizonte de expectativas del público se fueron acortando y adaptando a un entorno nominal crecientemente incierto, reduciendo el margen de licuación y amplificando el impacto del desequilibrio fiscal y la escasez de dólares. Tras agotar las reservas, la crisis cambiaria de febrero de 1989 llevó a abandonar casi por completo la referencia al peso como denominador de contratos y precios, y a proyectar precios futuros en base a la tendencia explosiva del tipo de cambio.

Sin embargo, a diferencia de lo que muchas veces se recuerda, la hiperinflación no fue un evento acotado a los días finales del gobierno de Raúl Alfonsín.

Aunque las hiperinflaciones son episodios relativamente “cortos” en duración (porque demandan una resolución “rápida” de una economía al borde de la disolución), se trata de procesos conflictivos y caóticos que pueden extenderse, con marchas y contramarchas, por varios meses. Por ejemplo, las siete hiperinflaciones centroeuropeas estudiadas por Cagan en 1956, referencia clásica del tema, duraron en promedio 14 meses.

Veinte meses

En nuestro caso, la economía dejó definitivamente atrás la etapa hiperinflacionaria recién en abril de 1991, dos años después de iniciada.

Luego de una primera fase entre abril y agosto de 1989 en que la inflación promedió un 83% mensual (y llevó a la asunción anticipada de Carlos Menem) y de un período de relativa calma hasta noviembre, los precios retomaron su velocidad ascendente en el verano de 1989/90, con un promedio de 68% al mes. En ese breve lapso, tuvimos un frustrado intento de reajuste del programa de estabilización (el plan Bunge & Born), una decisión aventurada de flotar la moneda, y un congelamiento y canje de depósitos cortos por bonos largos (el plan Bonex), con el fin de restarle aire a una renovada burbuja cambiaria. Así y todo, todavía nos quedaría una nueva aceleración inflacionaria en los primeros meses de 1991, cuando la expectativa del plan de convertibilidad anticipó un salto del tipo de cambio a un nivel convenientemente alto para licuar pasivos (la paridad de 10.000 australes por 1 dólar a la finalmente se instrumentó en abril).

Al menos dos similitudes con la situación actual son más o menos notorias.

La primera es la combinación de reservas internacionales netas negativas, exclusión de los mercados de crédito, déficit fiscal creciente financiado con emisión, y promesa de fijación cambiaria, mediante una improbable dolarización, a un tipo de cambio “cuanto más alto, mejor” que sólo pueden abonar la fuga del peso. Sólo el cepo, diferencia crucial con 1989, nos separa hoy de una hiperinflación.

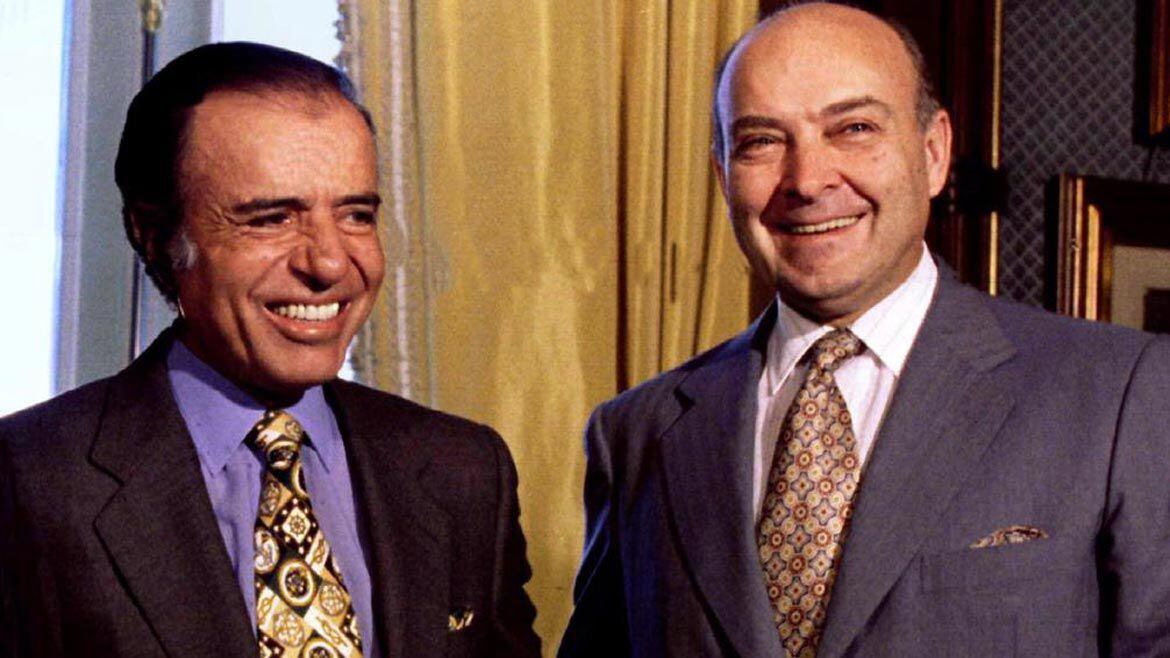

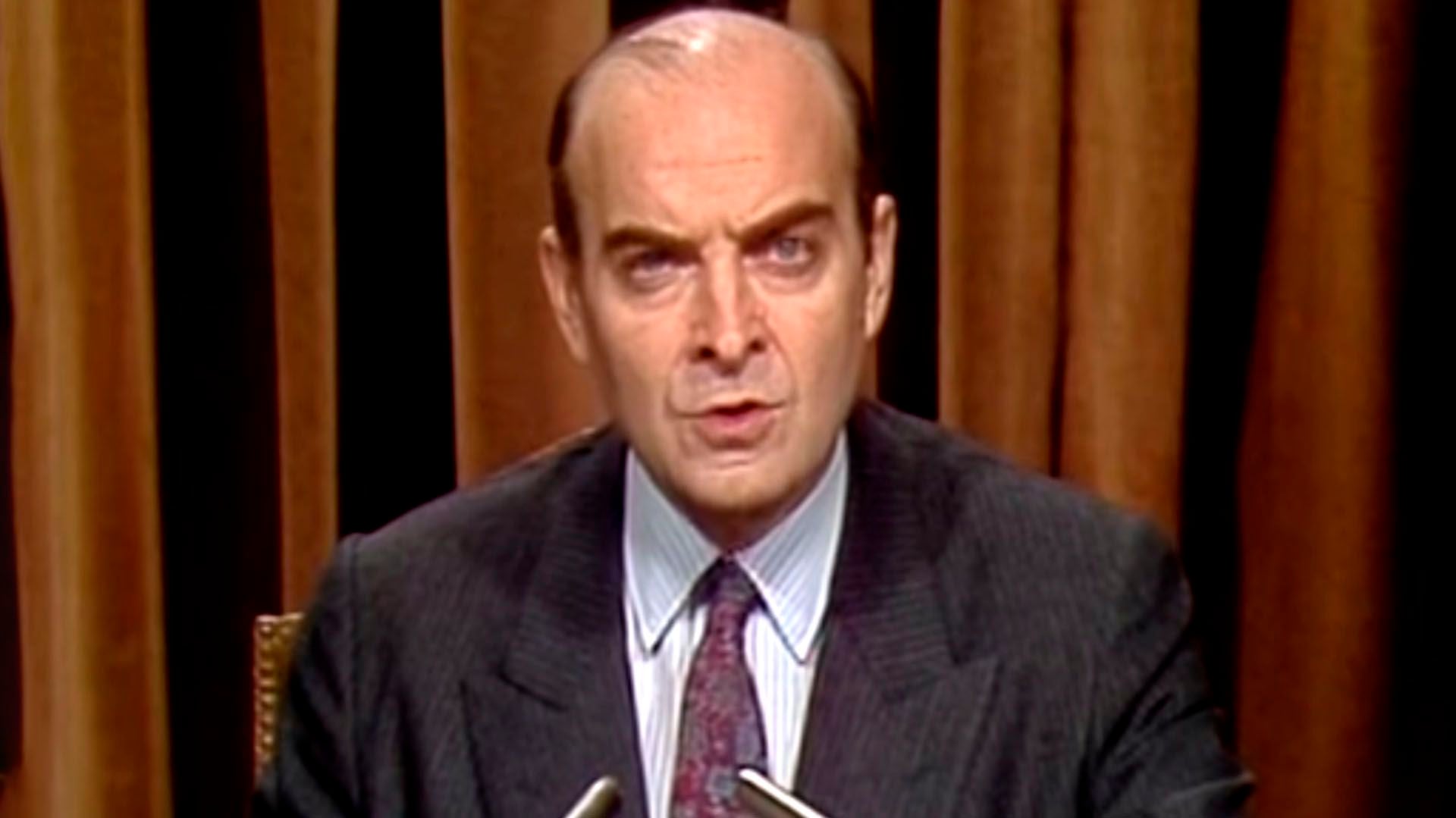

La segunda similitud es menos aparente, pero quizás más relevante. Mucho se habla de dos períodos en el gobierno de Menem, uno reformista y otro de “piloto automático”, separados por su reelección en 1995 y la partida, tiempo después, de Domingo Cavallo. Pero este racconto pasa por alto al primer Menem, sus primeros veinte meses, en los que el país convivió con dos hiperinflaciones y un default a los depositantes. Veinte meses en los que el “salariazo” y la “revolución productiva”, las improbables promesas de la campaña de 1989 (el equivalente a la “dolarización” y la “motosierra” de los libertarios), dieron un giro de 180 grados para abrazar un plan llave en mano de la cerealera que colapsó a las pocas semanas.

Las crisis no son una purga purificadora que le resuelve las cosas al siguiente gobierno (la crisis de 2001 no facilitó la estabilización de 2002; la hiperinflación de Alfonsín no nos ahorró la hiperinflación de Menem).

La dolarización como distracción

Como explicamos junto a prestigiosos colegas, más allá de las dificultades que supondría su hipotética adopción, hay obstáculos prácticos insalvables para dolarizar. No tenemos reservas para rescatar la base monetaria y ofrecer un respaldo razonable a los depósitos bancarios (que, aun así, quedarían sin un prestamista de última instancia en caso de episodios de stress financiero). Y las propuestas existentes suponen incrementos de la deuda pública imposibles, cuya sola mención compromete aún más la percepción de insostenibilidad financiera que hoy espanta a los inversores. En nada ayuda que los dolarizadores alimenten la expectativa de un tipo de cambio “recontra alto” (más similitudes con el 89), que provocaría una espiralización adicional de la inflación y una conveniente licuación del circulante y los depósitos en pesos.

De hecho, las advertencias del candidato parecen encaminadas a provocar una corrida bancaria y cambiaria que facilite, en teoría, una dolarización a medias: sin liquidez bancaria y con inflación reprimida en dólares. Sin embargo, como nos enseña la experiencias del primer Menem, no hay “hiperinflación controlada” que purgue de “una vez y para siempre” los excesos del pasado. Esto, sin contar que las condiciones sociales son hoy muy diferentes a las del 89, tras cinco años de crisis y dos de pandemia y con un nivel de informalidad que limita los alcances de una política de protección de ingresos.

Pero quizás la lección más importante de 1989 sea otra. Si la política de contención de una administración de salida tiene hoy un horizonte de semanas, la dolarización libertaria, por las razones expuestas, hoy no es más que una peligrosa distracción: una muletilla de campaña exitosa que deberá ser reemplazada en su momento por un plan todavía inexistente, con apoyos políticos mucho más tenues que los de 1989. ¿Cuál será la hoja de ruta si la dolarización no fuera factible? El salto de la brecha y los incipientes comportamientos pre-hiperinflacionarios (el aumento de la velocidad con la que la gente se desprende de los pesos, la falta de precios de reposición, la suspensión de ventas) tienen su origen tanto en el jubileo fiscal previo como en la agitación e indefinición libertaria. Si algo nos enseña el primer Menem es que, en crisis, la improvisación es letal.

Los autores son economistas

Hacer Comentario