Al tiempo que el nuevo presidente del Banco Central, Santiago Bausili, lanzó esta semana sus primeras medidas cambiarias y monetarias para acompañar el ajuste fiscal del ministerio de Economía, desde los bancos ya le hicieron saber algunos pedidos para acomodar su actividad a la elevada inflación que viene. Por distintas vías, según pudo saber Infobae, desde las entidades financieras pidieron al BCRA desactivar los plazos fijos en UVA, que ajustan en base a la inflación, y los créditos a tasa subsidiada para pymes.

Ofrecer ambos productos a sus clientes es obligatorio para los bancos y, por distintos motivos, se trata de negocios con baja rentabilidad y muchos riesgos. Ante la demanda de los bancos, la única respuesta del Central fue que el ambos temas recién se estudiarán una vez pasadas las urgencias que traerá el durísimo plan para estabilizar la economía, disparado con una devaluación fuerte del peso que garantiza una inflación de dos dígitos por varios meses.

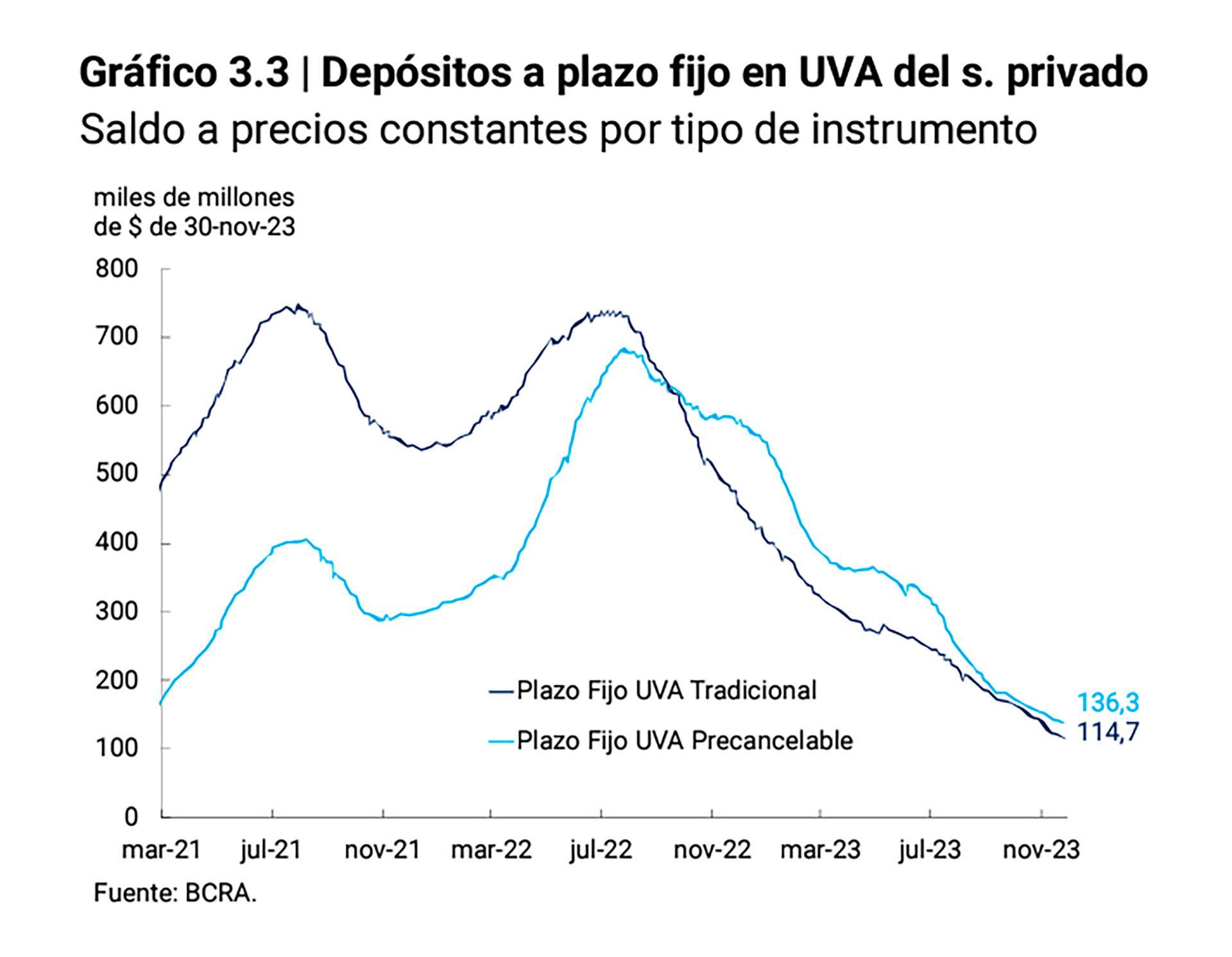

En las últimas semanas, algunos bancos empezaron a “esconder” los plazos fijos conocidos como “UVA+1%” en su homebanking y en las consultas de los clientes. Se trata de un depósito en pesos a 90 días, ajustado por inflación más una tasa del 1% anual, que puede cancelarse en forma anticipada a partir del día 30.

Tras la devaluación, además, los plazos fijos en UVA comenzaron a aparecer dentro de las recomendaciones de inversión. Quienes le creen al plan Bausili, y entienden que la devaluación de esta semana va a dejar la dólar estable por bastante tiempo, no hay tantas opciones para quedarse en pesos y cubierto del salto inflacionario. Y con el adicional de poder precancelar.

Los ahorristas no tienen tantas vías para protegerse de la inflación en tiempos normales; mucho menos, en los meses inflacionarios que vienen. Para los bancos, directamente, se trata de un mal negocio. Deben remunerar al cliente con un interés a tasa desconocida (la inflación) y siempre le dejó un margen muy bajo.

Con la decisión del BCRA de mantener las tasas de sus pasivos en niveles negativos (133%, en Leliq y 100% en pases), es aún más desventajoso. Si bien son una porción muy pequeña de los depósitos privados totales, cercana al 3%, se trata de 300.000 millones de pesos depositados en esa condición que podrían generar perjuicios.

Quitarle al depositante en pesos su único paraguas contra la inflación sería una señal negativa, pero hay otro factor más complejo para eliminar los plazos fijos en UVA. ¿Cómo se explicaría la imposibilidad de ofrecer depósitos en UVA y, al mismo tiempo, mantener las mismas condiciones para los cerca de 100.000 deudores hipotecarios en UVA?

El propio Javier Milei, pocos días después de ganar las elecciones, adelantó que no habrá ninguna solución adicional: “Nadie les puso una pistola en la cabeza para que tomen esos créditos. Si usted toma una decisión incorrecta, tiene que hacerse cargo”. Si bien la morosidad en esta clase de préstamos es muy baja y, en líneas generales, los tomadores de préstamos quedaron en mejores condiciones que los inquilinos, no parece viable quitarles la posibilidad de ahorrar en la misma moneda en que deben pagar su préstamo.

En el universo UVA, hay diferencias entre los propios bancos, ya que la mayor parte de los plazos fijos están en las entidades privadas mientras que el 70% de los préstamos son del Banco Nación y el Banco Provincia. Por otra parte, es más que claro que los bancos no tienen dónde colocar préstamos UVA de ninguna clase con ese dinero.

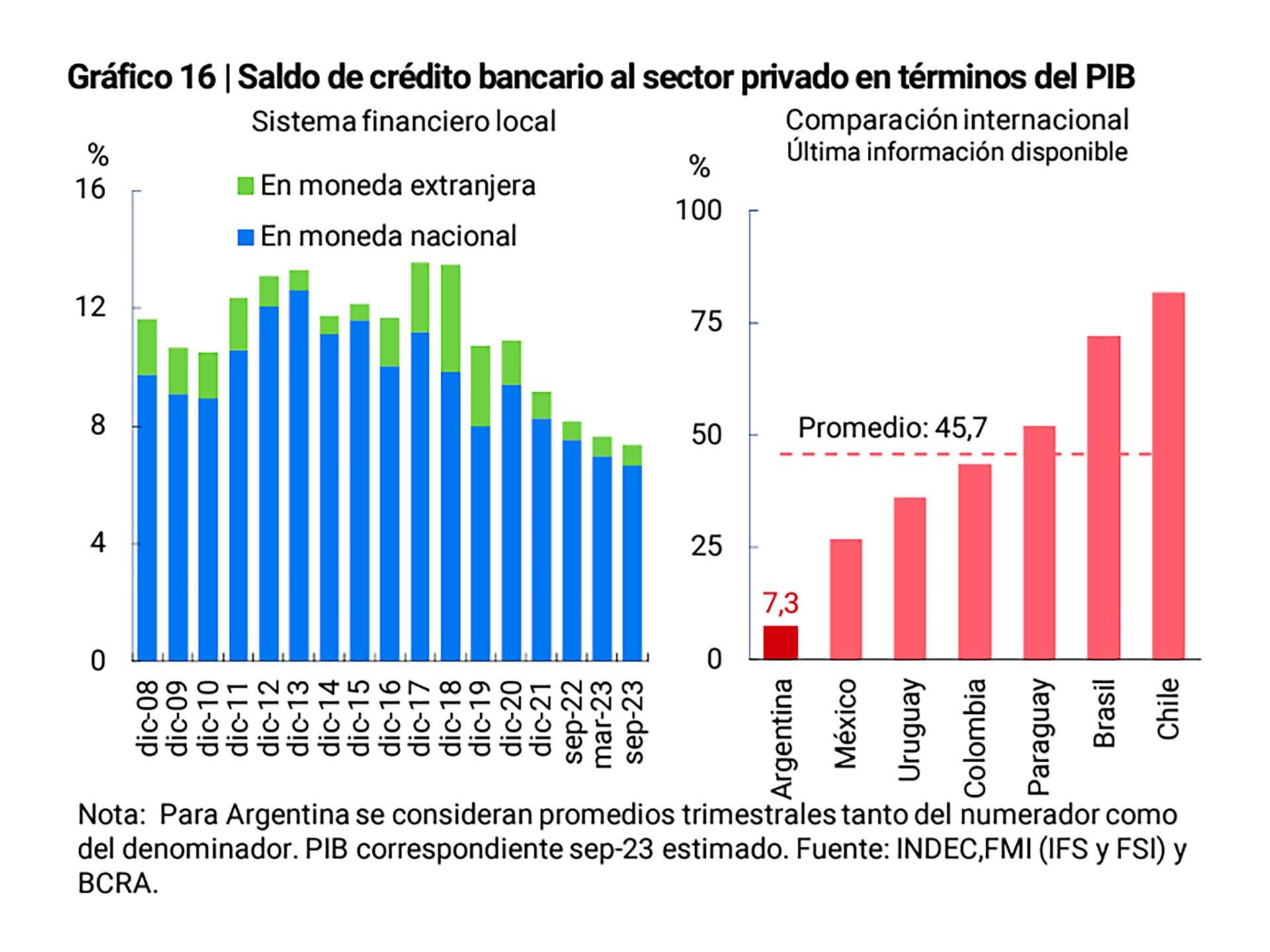

Además de la inflación y el enorme stock de Leliq, otra herencia que la gestión de Miguel Pesce le deja a Bausili es un bajísimo nivel de préstamos al sector privado, con el peor ratio en comparación con el PBI de los últimos 15 años. Allí aparece el segundo pedido de los bancos a la nueva conducción del Central: eliminar los créditos para empresas a tasa subsidiada.

Los bancos tienen la obligación de prestar un 7,5% de sus depósitos del sector privado a pymes, para proyectos de inversión, capital de trabajo e incluso descuento de cheques, con una tasa de 112% a 124%. Lanzada en 2020, la Línea de Financiamiento de Inversión Productiva fue renovándose en distintos tramos y, pese a sus tasas convenientes frente a la inflación, en muchos bancos se asegura que no fue sencillo colocar todo el cupo en los últimos años. El tramo actual termina el 31 de marzo de 2024.

El costo elevado de gestionar préstamos para pymes, combinado con la tasa fija y los riesgos que vienen por la recesión que traerá el plan de ajuste, hacen que los bancos rechacen su colocación, que se volverá aún más desventajosa a medida que la inflación de los próximos meses se consolide. Según el último Informe Monetario Mensual del BCRA, el saldo promedio estos créditos alcanzó aproximadamente a $2,5 billones en octubre (última información disponible), que representa cerca de un 19% de los préstamos totales y un 40,1% del total del escaso crédito comercial.

Hacer Comentario