La semana financiera deja un saldo mixto, con precios de las acciones cerca de sus máximos en dólares en casi seis años, desde junio de 2018, mientras que los bonos en dólares se alejaron ligeramente de su techo de precios, en un marco de mayor aversión al riesgo en los mercados del exterior.

Los bonos Globales –en dólares con ley extranjera– promediaron el viernes los USD 48,56 al cierre en Wall Street, con una baja de 1,8% respecto del cierre anterior. En el mismo sentido, el riesgo país de JP Morgan avanzó 34 unidades para la Argentina, en los 1.331 puntos básicos.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

Los analistas de la Consultora 1816 indicaron que “los bonos argentinos vienen de meses espectaculares. Milei dice y demuestra que su prioridad absoluta es pagar la deuda, cueste lo que cueste. Con la sociedad bancando, lo lógico es seguir teniendo bonos. Puesto más simple, si el objetivo central del Gobierno es pagar el GD30 –para que baje el riesgo país y rebote el PBI– y la población soporta lo que haya que hacer, entonces hay que tener GD30. ¿Es todo frágil? Sí, y por eso hay que estar alerta (¿quién sabe si la gente bancará este rumbo mucho tiempo, dados los costos?), pero ‘pagamos por ver’”.

“Invitados también por el clima de mayor cautela del norte es que los activos domésticos finalmente se inclinan por intercalar un respiro tras las vertiginosas subas acumuladas en los últimos meses ante la expectativa que despertó rápidamente el nuevo ciclo político”, aportó el economista Gustavo Ber.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

En cuanto a las acciones, el balance de cinco ruedas dejó un saldo a favor. El índice S&P Merval de la Bolsa de Comercio de Buenos Aires terminó el viernes en los 1.244.523 puntos, con una suba en pesos de 5,2%, mientras que medido en dólares “contado con liquidación” avanzó un 2,6 por ciento. El jueves 11 el Merval en dólares tocó los 1.200 puntos por primera vez desde el 11 de junio de 2018.

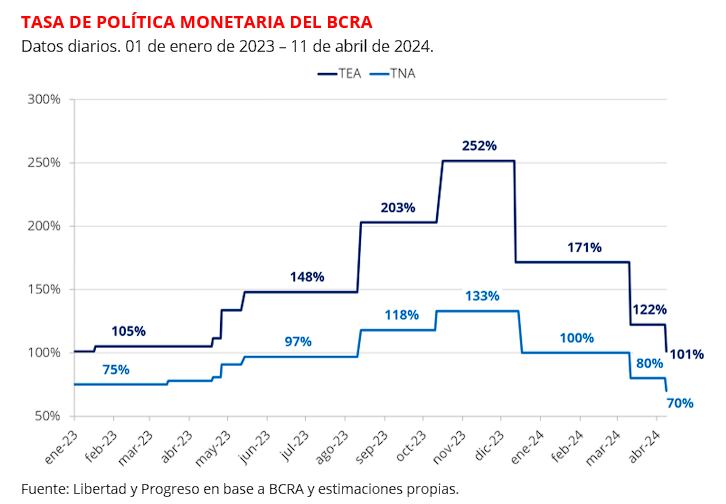

Una de las medidas más trascendentes de los últimos días fue el recorte de la tasa de política monetaria de 10 puntos implementada por el Banco Central, al 70% nominal anual (TNA). Un informe de la Fundación Libertad y Progreso destacó que este rendimiento es “equivalente a una tasa mensual del 5,8% y a una tasa efectiva anual (TEA) del 101%. De esta forma, la tasa efectiva anual de política monetaria se ha reducido del 252% en diciembre al 101% en abril, es decir una baja de 151 puntos”.

“La baja en las tasas de interés en un contexto de crecimiento en la credibilidad y reducción de la percepción de riesgo permitió que se redujeran los pagos de intereses de la deuda sin que creciese la presión sobre los tipos de cambio paralelos. Hoy es creciente la expectativa de que los plazos fijos le ganarán a los dólares libres; aunque no superen la inflación, lo que alienta este tipo de inversión”, explicaron desde Libertad y Progreso.

Sebastián Suh, portfolio mananger de Adcap Grupo Financiero, afirmó que “el mercado ya estaba esperando una baja de la tasa de interés, quizás no tan fuerte como algunos si esperaban más cerca de un 60% que de un 70% pero la expectativa es que el Banco Central siga bajando las tasas. No creo que haya demasiada volatilidad cambiaria, aunque bajen las tasas por el cepo cambiario y el apretón monetario que hay. Además, hay que recordar que los exportadores pueden vender 80% al oficial y 20% a los financieros, eso ayuda a que el dólar esté más controlado. Ya parece que no hay tanta sensibilidad con respecto a las tasas de interés como antes”.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

“La desaceleración de la inflación en marzo y la compresión de la brecha dieron margen para esta nueva baja, pero existe un límite claro para profundizarla: el desincentivo a liquidar la cosecha gruesa si la tasa de política se aproxima demasiado al ritmo de crawling actual”, señalaron los analistas de Consultatio Financial Services.

El dólar mayorista finalizó el viernes a $866,50, con un incremento de cuatro pesos o 0,5% en la semana. En el último año el tipo de cambio oficial acumuló un alza de 651,80 pesos o un 304,5%, levemente por encima de la inflación del período.

El dólar libre concluyó a 1.005 pesos, con una ganancia de 20 pesos o 2% respecto del viernes 5. Así, la brecha cambiaria con el dólar mayorista quedó en el 16%, aún en niveles mínimos desde octubre de 2019.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

El Banco Central acumuló compras de contado por USD 959 millones a lo largo de la semana, saldo que incrementó el registro de abril a 1.991 millones, en el sexto mes con resultado positivo. Desde el lunes 11 de diciembre, tras la asunción de Javier Milei, la entidad monetaria efectuó compras netas por 13.411 millones de dólares.

Por otro lado, las reservas internacionales sumaron USD 553 millones en la semana, a USD 29.316 millones, el monto más elevado desde el 29 de junio de 2023. Las reservas brutas mejoran bajo la nueva administración nacional en USD 8.137 millones (+38,4%) desde los USD 21.208 millones del 7 de diciembre.

Hacer Comentario