(Juan Ignacio Roncoroni Juan Ignacio Roncoroni/)

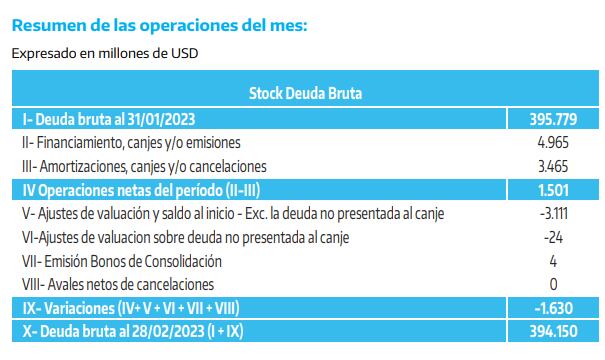

“En el segundo mes del 2023, el stock de deuda bruta descendió a un monto total equivalente a USD 394.150 millones, de los cuales USD 391.671 millones se encuentra en situación de pago normal”, informó la Secretaría de Finanzas, a cargo de Eduardo Setti.

Y agrega: “Con respecto al mes anterior, la deuda del conjunto de la Administración Central en situación de pago normal disminuyó en el equivalente a USD 1.630 millones, representando un decrecimiento mensual del 0,41%. La variación se explica por la baja de la deuda en moneda extranjera en USD 848 millones y la disminución de la deuda en moneda local por un monto equivalente a USD 757 millones.

Sin embargo, en febrero 2023 la deuda primaria de la Administración Central, excluida la originada por los Adelantos Transitorios (AT) del Banco Central, porque tienen como contrapartida títulos del Tesoro equivalentes en el activo del ente monetario que preside Miguel Pesce desde el inicio de la presidencia de Alberto Fernández, aumentó en su conversión a moneda extranjera al tipo de cambio oficial mayorista en USD 1.500,7 millones, según precisa el informe de marras.

La diferencia negativa en USD 3.131 millones se explica exclusivamente en el efecto favorable de las “diferencias de cambio y ajustes de paridad” que pesan fundamentalmente sobre la emisión de títulos y Letras del Tesoro en pesos a tasa fija, no ajustables por CER ni por tipo de cambio, principalmente. Y que ha sido casi una constante en los primeros 39 meses de la presidencia del Frente de Todos.

Los datos procesados de la serie mensual de la variación de deuda pública permitieron detectar que desde diciembre 2019 a febrero 2023 (ambos meses incluidos) las diferencias de cambio sobre la deuda de la Administración Central posibilitaron “licuar” -esto es disminuir- el stock acumulado de compromisos con inversores y organismos locales e internacionales en el equivalente a USD 23.577,8 millones, y registrar un incremento final de USD 80.852 millones, y USD 55.059 millones si se excluyen los AT del BCRA por el equivalente de USD 25.793 millones.

Según comunicó la Secretaría de Finanzas en esos 39 meses se hicieron operaciones de “Financiamiento, canjes y emisiones” por el equivalente a USD 506.518 millones -un PBI actual, aproximadamente-, y de “Amortizaciones, canjes y cancelaciones” por USD 402.089 millones, acusando un crecimiento primario de USD 104.429 millones, y neto de la variación de los AT del BCRA (USD 25.793 millones) de USD 78.637 millones.

Antes de los ajustes cambiarios y de paridad entre las monedas, la deuda de la Administración Central acumuló desde diciembre 2019 inclusive un aumento de USD 104.429 millones

Ese saldo surge de la emisión neta de títulos públicos en pesos a tasa fija, en pesos ajustables por CER (inflación), duales (CER y tipo de cambio, la variación que resulte mayor) y en moneda extranjera (dólares, euro y DEG, principalmente) por un total acumulado de USD 60.364 millones; Letras del Tesoro (en pesos, dólares y duales) por USD 11.053 millones, y en menor medida USD 5.168 millones por compromisos asumidos con organismos internacionales -excluido el FMI que registró en el período un aumento neto de USD 457 millones, principalmente por la depreciación de la moneda del Fondo -DEG- respecto del dólar- y otros por USD 1.595 millones.

Semejante crecimiento de la deuda de la Administración Central desde diciembre 2019 hasta febrero 2023 inclusive se explica por la incapacidad del gobierno nacional de generar el superávit fiscal primario, y más aún financiero -tras el pago del servicio de intereses-, que ha llevado a una excesiva dependencia de la asistencia del Banco Central que se define como “transitoria”, pero que en la práctica se ha tornado en permanente, ya que más de 40% (USD 5.732 millones a febrero último) tiene como contrapartida una Letra Intransferible a 10 años de plazo, y del saldo equivalente a USD 8.436 millones se renueva automáticamente a comienzo de cada año, previa cancelación contables al cierre del año previo.

Financiar el exceso de gasto público con Adelantos del BCRA no es gratuito, ni para el Tesoro, ni mucho menos para la sociedad en su conjunto

Ese recurso que se utiliza para financiar el exceso de gasto público no es gratuito, ni para el Tesoro, ni mucho menos para la sociedad en su conjunto, porque para no generar efectos monetarios, son rápidamente absorbidos a través de los instrumentos de regulación de la liquidez por parte del Banco Central -Leliq y operaciones de pases- que no solamente alimentan las expectativas y realidad inflacionaria, sino también la deuda del ente monetario con el conjunto del sistema financiero.

Señoreaje

En ese caso, el señoreaje, como se define la capacidad del soberano de emitir moneda a un valor nominal fijo, también ha posibilitado “licuar” la deuda final en el equivalente en dólares.

Según se desprende de los informes diarios del BCRA, desde diciembre de 2019 hasta febrero 2023 el saldo mensual de Lebac, primero más su sustituto las Leliq y Pases, acumuló un aumento equivalente a USD 87.465 millones, al tipo de cambio oficial mayorista. Sin embargo, por la depreciación constante del peso, el stock final se incrementó en “solo” USD 38.917 millones, a USD 56.257 millones.

La suma del monto bruto de aumento de la deuda de la Administración Central con la del Banco Central ascendió en el período reseñado al equivalente de USS 191.894 millones, poco más de 4 veces el monto de la renovación y ampliación del Acuerdo de Facilidades Extendidas con el FMI que se firmó el 25 de marzo de 2022 el entonces ministro de Economía, Martín Guzmán (USD 45.000 millones).

De ahí que en ausencia de los efectos combinados de diferencias de cambio negativas en USD 23.578 millones en los compromisos de la Administración Central, y de USD 48.548 millones en los del Banco Central, la deuda pública consolidada hubiera registrado un aumento neto equivalente a USD 166.102 millones, a un ritmo de USD 4.259 millones por mes y USD 142 millones por día, desde el inicio de la presidencia de Alberto Fernández.

Sin embargo, por efecto de los ajustes de cambio y de paridad comentado, hasta fines de febrero el incremento neto de la deuda pública se atenuó a USD 93.976 millones, a una velocidad crucero de poco más de USD 80 millones por día.

Efectos combinados de diferencias de cambio negativas en USD 23.578 millones en los compromisos de la Administración Central, y de USD 48.548 millones en los del Banco Central

Claramente, hasta el fin del mandato presidencial queda aún un largo trecho, pero sea en ese período, o más probablemente en el curso del próximo, el cierre de la brecha cambiaria entre los tipos de cambo mayorista y financieros, que actualmente se ubica en torno de 100% generará nuevas “licuaciones” de la deuda pública en pesos en su equivalente en dólares, en mayor medida la emitida en moneda nacional a tasa de interés fijo, que la colocada con cláusula de ajuste exclusivamente por inflación (CER).

Justamente, es esa “licuación” equivalente en dólares de la deuda pública emitida en pesos a tasa de interés fija e incluso por inflación, cuando el ritmo de devaluación se acelera para frenar el deterioro de la competitividad externa de la producción nacional, es lo que llevó a crecientes dificultades a la Secretaría de Finanzas para poder renovar plenamente los vencimientos del mes.

De ahí que el consenso de los economistas considera imprescindible consensuar un plan económico que posibilite revertir los abultados saldos negativos de las finanzas públicas que Hacienda registró en enero y febrero, así como la aceleración de la inflación y la caída del consumo privado y la producción en general, no sólo la de origen agropecuario.

Seguir leyendo:

El Gobierno ordenó que el sector público canjee sus bonos en dólares por títulos en pesos

Carlos Melconian: “Hay un déficit fiscal estructural y no hay más deuda para financiarlo”

Hacer Comentario